では、長い道のりのファンド選びですが、今までの候補をおさらいしましょう。

全世界株編

- 楽天・全世界株式インデックス・ファンド

- 三井住友DS-三井住友・DCつみたてNISA・全海外株インデックスファンド

- ニッセイ外国株式インデックスファンド

日本株及び日本株亜流編

- Oneーたわらノーロード 日経225

バランスファンド編

①全世界均等投資

- eMAXIS Slimバランス(8資産均等)

②先進国株式70%先進国債券30%及び類似商品

- DCニッセイワールドセレクトファンド(株式重視型)

③先進国株式50%先進国債券50%及び類似商品

- 世界経済インデックスファンド

④先進国株式30%先進国債券70%

- DCニッセイワールドセレクトファンド(債券重視型)

⑤その他為替ヘッジ付き

- 野村インデックスF・内外7資産バランス・為替ヘッジ型

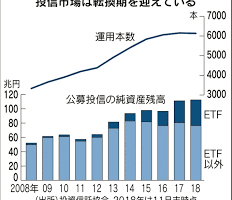

SBI証券で積立NISA対応のファンドは153ファンドあり、運用資産残高、運用期間のスクリーニングで42ファンド、それらを絞って9ファンドまでやってきました。

ここからの銘柄比較は必要無いです、最終の投資の考え方を今回まとめてどれを選ぶか、又は複数選んでも構いません。

選ぶ上でのポイント

- リスク許容度

- 年齢と積立期間

- 入れたい商品は何か

それぞれの商品はそれぞれのリスクがあります個別のリスクを簡単に見ていきます。

リスク許容度−考えられるリスク

- 株式変動リスク

- 為替変動リスク

- 債券価格変動リスク=金利リスク

- REITの価格変動リスク

株式変動リスク

全ての商品に共通します、株価が変動することによる資産価格の変動リスクです。以下のタイプに分かれます。

- 世界株全て

- 日本株のみ

- 先進国株のみ

- 新興国株を含む

- 全ての国を投資する考えなら全世界株です

- 新興国は入れないとなれば先進国株のみ

- 外国は信じられないとなれば日本株のみ

- 株式は少ない方がいいとなれば債券比率が高いファンドを選ぶ

となります。

為替変動リスク

- 円のみ

- ヘッジをつける

- 先進国のみ

- 新興国含む

これもどのリスクまでなら取れるかで変わります。

- 為替変動は取りたく無いなら円のみの日本株ファンドか為替ヘッジ付きファンド

- 先進国のみのリスクなら取れるか

- 幅広く新興国為替のリスクも取れるなら更に幅が広がります。

債券価格変動リスク=金利リスク

日本に代表されるように世界でマイナス金利の国さえ現れています、今後何らかのきっかけで世界の金利が上昇すると債券価格の下落がファンドの価格下落を招きます。

といっても債券自体の役割が終わるわけではなく、株式よりも低リスクな資産としての役割は残ると考えられます。

REITの価格変動リスク

REIT自体は金融相場の影響と不動産価格の両方の影響を受けます、株式との違いはどこまでいっても不動産そのものの価値はあるので株式市場と時には違う動きを見せることもあります。

年齢と積立期間について

積立NISAが今後延長があるかもしれませんが、今は2037年いっぱいの時限立法なので2037年の時の年齢を考えるといいです。

2037年で65歳としたら今は48歳位です、後は退職時期に合わせるといいでしょう。

この年齢より低い方には株式比率の高い運用が個人的にはいいと思います。

できれば全世界の対象な楽天・全世界株式インデックス・ファンド一本か、三井住友DS-三井住友・DCつみたてNISA・全海外株インデックスファンドやニッセイ外国株式インデックスファンドとOneーたわらノーロード 日経225を組み合わせてもいいと思います。

年齢との関係ですが、最終的には個人のリスク許容度が優先しますが、定義としては100ー年齢=株式資産が米国のポートフォリオの基本です。積立期間を長く取れないなら資産の比率を株式以外のものにするのもありです。

バランスファンドの考え方は?

先程述べた年齢や積立期間が短い場合は短いほど債券の比率を高めた方が資産変動の比率が小さくなるのでいいと思います。

また、株式一本では無く、沢山のジャンルを取り込んだ方がいいと思えばバランスファンドもいいと思います。

積立NISAは最後まで積立する前提で取り組むこと

色々書いてきましたが、積立投資で1番大切な事を書いておきます。

「積立投資は目標期間が終わるまで積立切ること」

です、単純に2037年と言いましたが、過去遡って18年間何があったでしょうか?

米国の貿易センタービルに飛行機が突入したのが2001年ですし、リーマンショックは2009年、ギリシャショック、欧州債務危機、中国人民元切り下げ、最近では貿易戦争、、、と事件はきりがなく、その度に株式市場や債券、為替市場は動揺してきました。

今後も同じようなことは繰り返します、問題はそこで怖くなって積立をやめてしまうことが1番のリスクでこれはどの商品にも当てはまります。つまり最大のリスクは自らの心の中にあります。

リスク許容度と繰り返しましたが、これは感覚です、目の前の商品と20年近く付き合えると思えるかどうかがカギになります。

儲かりそうと単純に全てを株式ファンドにして、5年位経って200万円積立位の時にリーマンショック再来で株が半値以下になると200万円は100万円以下になってます。

その時に「よし!安く買えるぞ!」と思う人は株式中心でいいですし「しまった!やめてしまいたい」と思う人は株式比率が低い物を最初から選ぶべきです。

将来の儲かるかもは考えるのが楽しいのですが、大きく減っている時期も想定して、下落時に絶望しないファンドは何だろう?を考えるといいと思います。

最後に

積立投資は一見簡単です、ただ、どの商品を選ぶかがとても難しいです。継続するのはもっと難しいです。投資をする前に自分はどんなタイプだろうか?積立NISA終了した時期に何歳だろうか?をよく考えて投資をするといいと思います。

また、出来ることなら積立仲間がいるとより継続できます。好調な時は良いのですが、不調な時は得てして悪いことばかり考えがちです。その時は同じくらいの年齢の投資を話せる仲間がいると続きます。勉強会などに参加されるのも1つです。

最後に各商品のパフォーマンスをパワーサーチで出したものを改めて掲載します。

ありがとうございました。