昨日SBIが福島銀行に出資との報道が出て、本日2019年11月11日は福島銀行が一時ストップ高になりました。

私は2019年9月10日の「地方銀行の強みを考える」にて、SBIの島根銀行への出資と地方銀行の強みについてブログを書きましたが、以降、ノジマのスルガ銀行大株主&経営参画と今回の福島銀行の件と言いにわかに地方銀行を巡る環境が変わり始めました。

SBI、福島銀に出資へ 筆頭株主に:2019年11月11日日本経済新聞夕刊https://www.nikkei.com/article/DGKKZO52013070R11C19A1MM0000/

- 福島銀による第三者割当増資に応じ、約11億円出資する。議決権ベースで2割弱を握る筆頭株主となる

- SBIから福島銀に取締役を派遣する方針だが、持ち分法適用会社にはしない

- SBIは今後、福島銀と共同店舗を運営するほか、グループ傘下のフィンテック企業や運用会社が持つサービスを同行に提供する

- 福島銀は2018年3月期に7年ぶりの最終赤字

- 「総資金利ざや」はマイナス0.09%

- 野村証券は島根県の山陰合同銀行と業務提携

- 地銀は取引先には地元の富裕層や優良企業も多い

株価の足下の変化

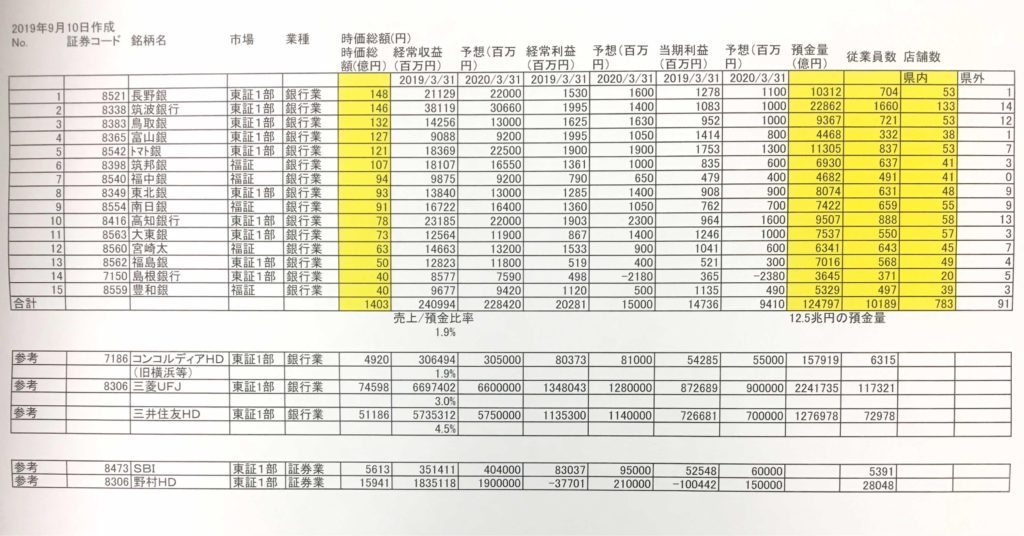

では、今年の9月10日公開のブログのデータと今を比較してみます。

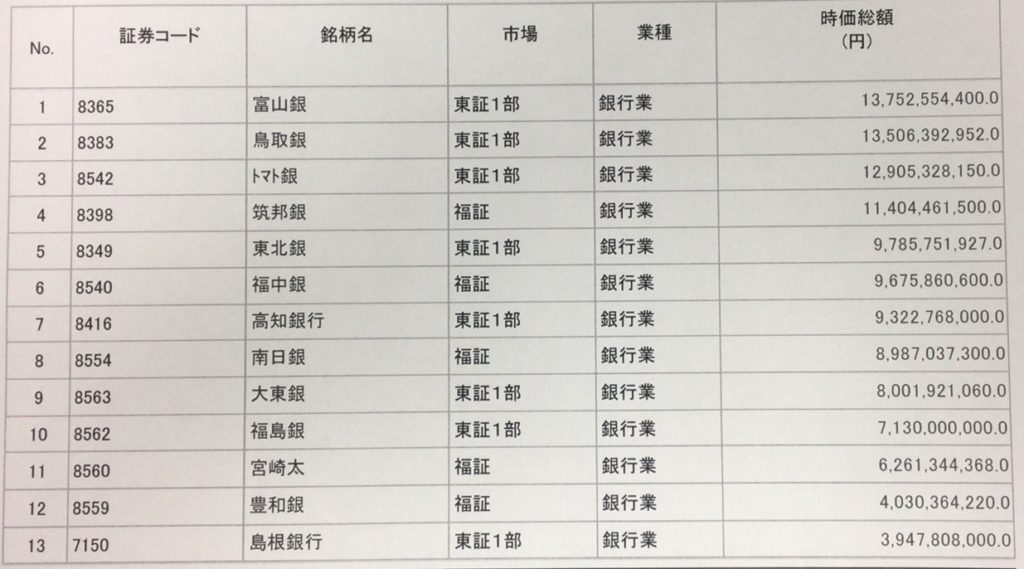

では、本日2019年11月11日の時価総額150億円未満は?

確かに福島銀行が時価総額を伸ばしましたりしましたが、相変わらず大きな変化はありません。

やはり業績の低迷を改善するには今後を見てみないとなんとも言えないというのが市場の反応のようです。

地方銀行の強み

これは、9月10日にも書きましたが、以下の通りです。

- 地域の中堅企業や個人を幅広く顧客に持つため地元の人々の接点が多い

- 拠点とする県ではブランド力があるケースが多い

- 各県において個人では生活資金、企業では運転資金など根幹となる資金を預かっているケースが多い(責任者に会えている強み!)

- 担当者の異動はあるものの銀行と代々付き合ってきている顧客が多い

- 拠点や人員を数多く抱えている

これらの強みを活かせていないのが最大の問題点です。時価総額が預金量の1%程度です。

一方の業態は違うとはいえSBI証券はどうでしょうか。

単純比較は業態が違うのでできませんが、預かり財産約13兆円に対して約5600億円の時価総額なので4%程度です。

では、同業の最大手の三菱UFJFGはどうでしょうか。

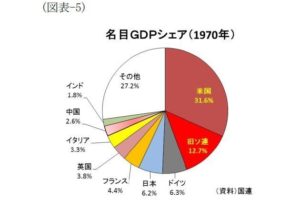

8兆円程度の時価総額と預金量225兆円程度だと3.5%程度です。いくらメガバンクが人員採用を抑えているとか苦しいとか言っても世界に出れるし業界では圧倒的なので地方銀行の3倍は評価されていることになります。

では、地銀なのか、都市銀行なのか評価は分かれますが、りそなホールディングスを見てみます。ここは海外には出ていない銀行です。

時価総額1.1兆円と預金量66兆円なので1.5〜1.6%程度です。

預金量と時価総額は特に比較をする株価指標はないです、それに、コンコルディアHDは3%程度で、三井住友HDは4%程度とバラツキがあります。今回はりそなを例に取りましたがあくまで一例です。

地方銀行となるとコンコルディアHDを比較に出してもいいのですが、横浜と東京が基盤なので少し他の地方銀行と事情が違い人口が未だ増え続けている地域なので比較対象から外しました。

ただ、預金や預かり資産が効率的に動かせれば売上も上がるし株価も上昇すると思われます。

今後の予想される変化は?

SBIの目的は新聞通りで、SBIのインフラを提供してコストを下げ、顧客基盤を取り込み、証券商品を地銀に供給する事です。

地銀側はコスト削減と証券商品を顧客に販売して手数料収入を得ようとするでしょう。

と、なるとひとまず、りそなホールディングス並みには評価されると思います。

ただ、メガバンクほど評価されるかというとコンコルディアHDは確かにメガバンク並みなんですが、ちょっとこれは基盤の地域が福島や島根などの地方とは違いすぎる気がします。りそなも東京など都市部にも多いですが、基盤は埼玉や大阪が中心なので比較対象にしました。

メガは海外にも出られるし、世界展開できる強みがあるので同じ銀行でも少し立ち位置が違うと考えられます。

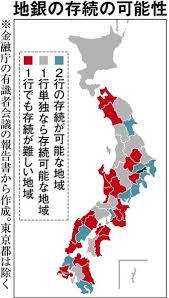

新聞報道だと島根銀行の預金量が3586億円なので時価総額は50億円程度、本日40億程度なので2割程度、福島銀行は7285億円なので110億円程度、本日70億円程度なので6割程度の上昇は今の方針だけで長期間で上昇できるのではないかなと思います。

今後も時価総額150億円以下の地方銀行に同様の動きが波及すれば9月に調べたデータでは預金が12.5兆円あるので合計すると2000億円程度まで時価総額は伸びると想定されます。

福島銀行や島根銀行も業務提携と出資の話だけで5割以上伸びたのでこれを狙うのも1つです。

となると、他の業務提携をしていない地方銀行からすると業務提携&出資とその後のコスト削減で今から倍程度までは株価が評価されてもいいように思えます。

ただ、問題はその後です。

根本的な問題

仮にSBIのインフラを導入してコストを削減して、金融商品を多数取り揃えて販売できたとして、足下の業績はある程度改善すると思われます。

ただ、もう少し根深い問題があります。

それは、「人」の問題です。

証券業界に長く居る身としては、やはり「餅は餅屋」という言葉通り銀行員はやはり銀行業務は得意でも証券会社の社員にはなれない現実です。

これは銀行と証券の文化の違いがあります。

違いを簡単に並べます

- 人間関係がウェットな証券、ドライな銀行

- 変動があってこそ証券、変動を嫌う銀行

証券会社は顧客と深い人間関係を作り、その上で色々提案させてもらうという立場に対して、銀行はお金を貸すのが本来の業務であり、いざとなると資金を回収しないといけない立場が本来です。

と、なると、顧客に情が入り、関係が深くなりすぎると回収を非情にできないジレンマが生じます。

銀行に転勤が多いのは顧客との関係を深くなりすぎない目的もあります。

また、銀行は中堅企業にとっては大事な資金供給先で、それに対してお金を貸す人が証券商品を案内してくれば気を使って購入はすると思いますが、あくまでお付き合い程度になる取引が主だと思います。

むしろ、以前、銀行が融資の代わりに金融商品を購入することを強制するのが「優越的地位の乱用」として金融庁が処分をした金融機関がありましたが、

逆に顧客側からもこの金融商品を買ってあげるから融資金利を下げてよ的な逆の現象が生じる可能性もあり得て、健全な関係では無い事例が頻発すれば収益力の強化は絵に描いた餅に終わります。

また、証券会社は昔は「株屋」と言われた時代もあり、基本変動商品を扱う業界です、一方で銀行は貸す際に返済計画を求め、不良債権が出ないようにする変化を好まない業界の文化です。

なので同じお金を扱うのですが、真反対の人々ということになります。

最後は新しい時代に相応しい人が必要

もし、仮にSBIが今後銀行に対して同様の出資を続けた場合、時価総額下位の地銀はりそな銀行程度位には評価されると思いますが、その後はどちらもこの文化のジレンマに悩まされる時代が来ると考えています。

- SBIは人がそもそもいない

- 地方銀行は資産運用のプロがいない

の問題です。

ネット中心のSBIは人が少なく、コストが低く手数料が安いため若い人の比較的小さなお金を売買するには良い証券会社です、今後もこちらの本業分野は伸びると見ています。

また、地方銀行への出資を重ねてシステム導入、販売チャネル拡大は恩恵を受けると思います。

ただ、今後、団塊の世代を始めとした大きな金融資産を扱うとなると金融知識に不慣れな人々が取る行動は預金が中心でいずれ預かり財産が伸び悩む未来があるように感じます。

仮に金融資産1000万円の人が100万円株などを売買していて、相続で2000万円受け取ったとして、いきなり2000万円をネット証券に預けて運用するかというとせいぜい300万円程度が良いところだと思います。

人がいないとアドバイスが無いので割合は変わらない可能性が高いです。

もちろん大きな変化ですが、大部分を取りこぼす事になり得ます。

また、地方銀行は先ほども申し上げたように金融商品を販売はできても一人一人の事情や金融資産の背景、リスク許容度に応じて運用商品を組み合わせて長期間管理する業務は経験がなく、小手先の販売に終始しするリスクがあり、こちらも伸び悩むと思われます。

つまり、預貯金中心の日本人の現状は今のままで手数料を下げたところで大きくは変わらないと見ています。

と、なるとお互いが取る方法は以下の3つになります。

- ネット側は資産家の資金管理、運用ができるシステム開発、扱える人を育て、地方銀行に専門部隊を作り、銀行員の一部を完全に資産運用、管理の専門家に育てる

- 地方銀行は本来の本業である貸金業務において、利息が下がり続けた理由は不良債権を恐れすぎてリスクをとって貸し出したり、地方の企業を育てる努力が不足した結果でもあり、企業に対してのお金を貸す側からのコンサルタントになる必要がある

- 銀行、証券以外の事業を検討する

だと思います。

アマゾンはじめ、海外でもネットとリアルの融合が叫ばれています。

ネットやAIが普及すれば営業は不要になると雑誌等で騒がれますが、私は大いなる間違いと考えていて、

今までの販売員的な営業は不要になるが、システムを利用して一人一人のコンサルティングができる人材はものすごく大きな需要があると思います。

特に今まで余りやって来なかった金融は伸び余地が大きいとみています。

銀行は本来企業や個人に資金供給を長期に、そして大掛かりにできる数少ない業界ですし、証券会社は資金の置き場を変えて資金が資金を産む提案ができるお金の問題を解決できる数少ない業界です。

平成の30年間でバブル崩壊後、余りに保守的になってしまったり、バブル前のやり方以外を見つけられなかったりと何かとイノベーションが働いてなく、ネットが出てきたと言っても価格破壊的な動きしかまだありません。

単に安ければいいとなれば最後は手数料はゼロで小さいところは銀行も証券も倒れておしまいです。

そうではなく、ネットやAIを利用して、コストを削減しつつ、お金を貸す側からも新しい事業や生活を支える融資提案が出来たり、

資産を将来に向けて育てたり、子や孫に安心して残せる仕組みやそのための資金管理を長期にわたり顧客と一緒に考えるパートナーとその人々を抱える会社なら一定程度の手数料を支払えるのではないでしょうか。

そうなれば無理に安い金利で貸したり、無理な販売をすることもなく、どちらも業界が生まれ変わるように思えます。

ここ5年くらいが最後のチャンスな気がしています。

この動きが良い方向に進んでいけば地方銀行とその株式には大いなる明るい未来が待っていると思います。

今後も引き続き注目です。