マンション価格、年収の10倍超え続く2019年12月5日日本経済新聞

https://www.nikkei.com/article/DGKKZO52959560U9A201C1QM8000/

- 2018年に東京都で販売されたマンションの価格は、新築、中古ともに年収の10倍を超えていることが4日、東京カンテイ(東京・品川)の調べでわかった

- 平均年収に対する倍率は新築で13.3倍、中古で10.49倍

- 新築は7年連続、中古は6年連続で上昇しここ10年で最高を更新

- 京都府(11.95倍)、神奈川県(11.1倍)、沖縄県(10.36倍)が10倍超

- 中古の年収倍率の全国平均は5.47倍となり、17年の5.30倍から拡大

マンションを東京で購入する場合、年収の10倍を超えるケースが続いています。

高いですよね、11倍だとどんな返済になるのか、妥当な価格はどうなのかを調べてみました。

年収倍率

年収倍率とは単純には購入予定のマンションが年収の何倍かを示す指標です。一般的には5倍程度が良いとされていますが、東京都は全く当てはまりませんね。

ここで注意するのは額面年収で見た倍率だと言うことです。

年収によって税金は違います。

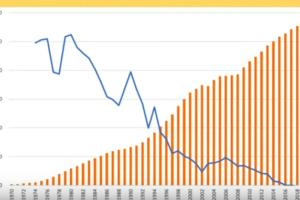

まず、年収倍率の価格ですが6000万円程度で推移している様です。

マンション需要なき高騰 首都圏4~9月2019年10月18日日本経済新聞https://www.nikkei.com/article/DGKKZO51095980X11C19A0TJ1000/

- 不動産経済研究所(東京・新宿)が17日に発表した2019年度上半期(4~9月)の首都圏マンション市場動向で、平均価格が1991年度上半期(6137万円)以来28年ぶりに6000万円を突破した

- 東京カンテイ(同・品川)が18年に発表した調査結果によると、各地域の新築マンション価格が年収の何倍かという「年収倍率」が首都圏で約11倍に達した。特に東京都は約13倍と高い水準

この記事だと6000万円が首都圏平均、倍率11倍なので平均年収が545万円になります。

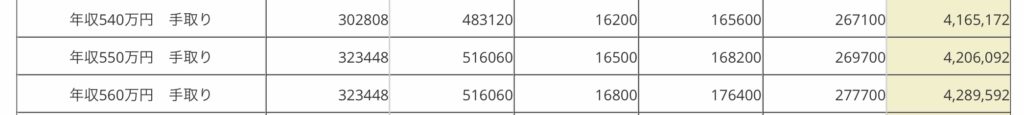

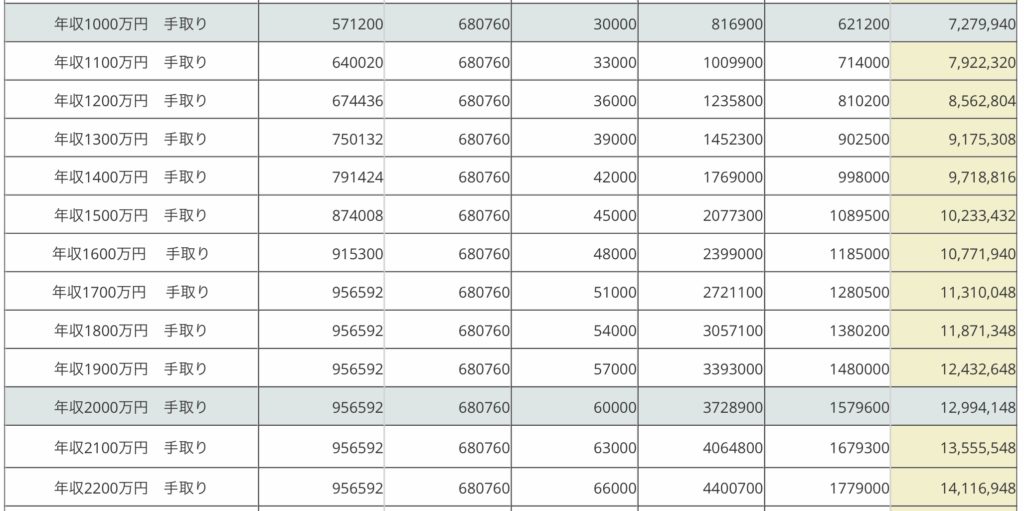

次に税金です、千葉県にある酒居会計事務所さんが詳細な表を作ってくれてますので引用します。

酒居会計マネーブログhttps://www.sakai-zeimu.jp/blog/archives/7051

まず550万円だと420万円が手取りです。となると実際には払うのは税引後のお金なので倍率的には11倍ではなくて14倍を超えます。

では年収を頑張って倍にしたらどうなんだと言うと以下の表です。

- 1100万だと792万円なので7.5倍

- 年収1600万円でも1077万円なので5.6倍

- 2200万円で1411万円なので4.3倍程度

これが額面年収で見ると

- 550万円なら11倍

- 1100万円なら5.5倍

- 1600万円なら3.75倍

- 2200万円なら2.7倍

税金の重さを感じますね

ちなみに返済負担比率は上限は25%と言われています。

ホームズのホームページよりhttps://www.homes.co.jp/cont/buy_mansion/buy_mansion_00498/

ここでは「一般的には、返済負担率が25%を超えると、ローンが返済不能になる割合が高くなると言われています」とあります。ただ、これも額面年収なのか手取り年収なのかで変わります。

額面年収と手取り年収でみると

- 550万円×25%=138万円

- 550万円だと420万円×25%=105万円

- 1100万円×25%=275万円

- 1100万円だと792万円×25%=198万円

- 1600万円×25%=400万円

- 1600万円だと1077万円×25%=270万円

- 2200万円×25%=550万円

- 2200万円だと1411万円×25%=353万円

こうやって並べると税金の大きさがよくわかります。550万円では月々2〜3万円の違いですが1100万円だと6〜7万円、1600万円だと11万円、2200万円だと16万円の差額があります。

これを無視して額面年収の11倍のマンションを購入して30年ローンを組んだりすると大変です。

じぶん銀行のホームページにシュミュレーションがあるので単純に額面年収の11倍で計算してみました。

上限2億なので2200万円の場合だけできません。

じぶん銀行

https://www.jibunbank.co.jp/products/homeloan/?cid=hlsi001

条件

- 額面年収×11倍を元金

- 金利は30年固定 2.05%

年収550万、6050万円

年収1100万円、12100万円

年収1600万円、17600万円

まぁどれも破綻しますね、やはり手取り年収の25%が上限だと思います。

このホームページからだと月々支払いからの逆算もできます。

同じ30年固定、2.05%として、手取り年収から割り出した返済額で見てみます。

年収550万円、月々9万円返済

年収1100万円、月々16万円返済

年収1600万円、月々22万円返済

年収2200万円、月々29万円返済

さて、どうでしょうか、額面年収倍率でみると

- 2410/550=4.4

- 4290/1100=3.9

- 5910/1600=3.7

- 7790/2200=3.5

となります。

まとめ

まず、マンションや自宅を購入するときに、選ぶ基準をどこに置くかによります。

- 立地

- 払える金額

この場合立地で選んで後で住むために仕事を頑張ってしまうケースが多いですが、どちらかというと払える金額から割り出すといいと思います。

また、年収による手取りの違いも考慮したほうがいいです。

そうなると目安は3〜4倍に抑える方が無難です。

頭金をどの位入れるかにもよりますが、あまり背伸びすると共益費や周囲との付き合いも変わり、全く貯金できなくなります。

じゃあ今買える物件ないじゃないかと思われそうですが、事実記事にある新築マンションを年収の11倍で購入するのは無謀で破産まっしぐらな気がします。

まず、額面年収の3倍程度の金額を出して、そこに頭金を加えて、その上でどこに購入できるかをみて判断するのが無難な気がします。

そうなると

- 550万円なら2000万円弱

- 1100万円なら3000万円台

- 1600万円なら5000万弱

- 2200万円なら7000万円弱

な訳で、今の首都圏は年収2000万円超えてないと、まぁ払うのは大変な世界だなぁと思います。