個人資産、外貨建てシフト:日本経済新聞2019年8月4日https://www.nikkei.com/article/DGKKZO48187290T00C19A8EA1000/

- 2018年度末の家計の外貨預金は7兆円強で、6年ぶりに過去最高を更新

- 家計の外貨建て資産は40兆円を超えている

- 円建て定期預金の残高は18年度末に426兆円と、現行統計で遡れる1997年12月以降で最低

感想

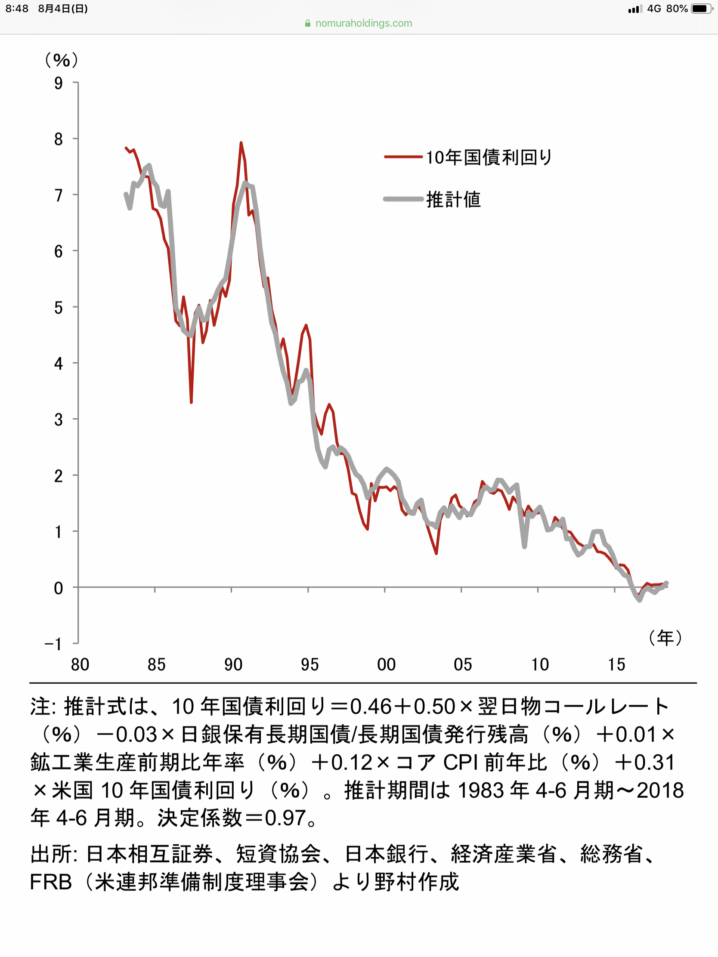

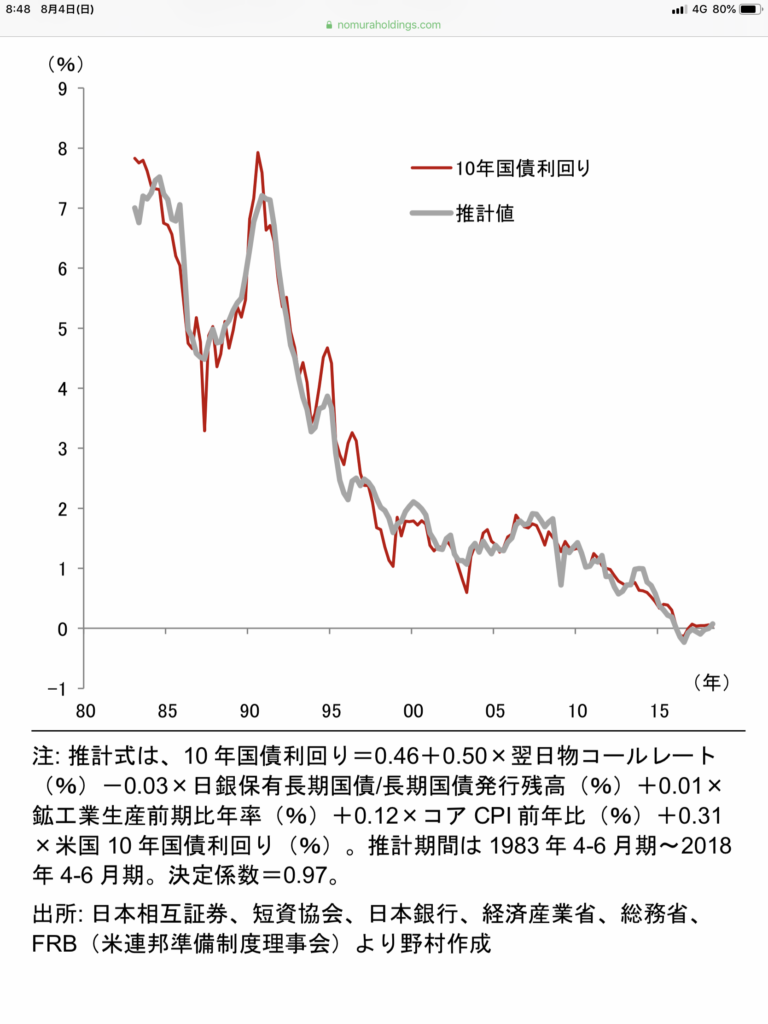

私が証券業界に入った2000年ごろと比べて今はだいぶ外貨での運用に抵抗がある家庭が少なくなったように思えます。当時も低金利と言われていましたが10年国債利回りは2%弱ありました。ただ、それでもバブル期に8%に到達した記憶が残っている時代で、「そんな低い金利のものいらない」と言われ続けていました。

今だと武田薬品工業が5月に発行した円建て60年満期劣後債が10年後の初回コール日まで1.72%固定金利な事が話題を呼び(実質的に10年債扱い)瞬間蒸発的に5000億円が売れた記事がありましたが隔世の感があります。当時だとこれより金利の高い国債でも売れませんでした。

アイキャッチ画像にも出してますがこれは野村證券が2018年11月21日の財界観測のレポートに乗せている長期金利の推移表です。

私もそうでしたが、金利がマイナスになる時代が来るとは全く思ってなかったですのでまぁ売れないのも仕方ないなと思ってましたが、今から思うと10年以上の長期国債を売りまくっていたらもっと成績もお客様の運用成果も上がっていたと思います。

何故そうできなかったかというと債券は途中売却時には債券の取引価格があり、世間の金利の状況によっては目減りするリスクがある事、当時では過去最低に近い金利水準なため債券価格は高値だったからです。

そんな意味では今のマイナス金利の債務が世界の1/4を占める状況は奇異に映ります、が現実であり、今後も続きそうな状況です。常識が変わったと言えます。

注意点

外貨預金に関しては金利は高いものの注意点がいくつかあります。以下の図は楽天銀行外貨預金の定期の金利一覧表です。

外貨預金の注意点は

- キャンペーン金利に惑わされないこと

- 為替手数料を考慮する事

- 税金の取り扱いに注意する事

- なぜこの金利が出るか、現地のインフレ率を考えて検討する事

まず、キャンペーン金利ですが、各社預金残高を集めるためにキャンペーン金利をつけている事が多いです。例えばこの表で一番上の米ドル預金は8%とありますが、期間をよく見ると7日とあり、7日分の金利を年率表示にしているだけです。1年続くわけではなく、1年定期を見ると0.8%です。

また、外貨からの預け入れと円からの預け入れに差があり、為替手数料に注意しないといけないことと、円からなので新たに為替リスクを取りに行く必要があります。

税金ですが、金利収入には20.315%の税金が個人にはかかります。

ここまでは割と知られていますが、問題は外貨預金を証券会社などに移したり、売却した時の税金です。これは雑所得として扱われ、総合課税で申告対象です。

この所得のわかりにくいところは、外貨預金を円に転換して差額が発生すればこの差額を所得として総合課税に回して申告する所はまだ理解できるのですが、外貨のまま証券会社に移すなどして預金以外の金融商品を購入すると外貨預金の売却とみなされ、為替の差額分を申告対象にされてしまう点です。

例えば1ドル100円で1万ドル購入し100万円を支払います。この外貨預金より良い金利の米国の商品が他の金融機関や同一金融機関内にあり、外貨預金以外の金融商品に外貨のまま移し替えたとし、この時の為替が110円だったならば次の金融商品は110円の1万ドルなので110万円で購入されたとみなされます。

同時に以前預けている外貨預金は100万円の購入代金なので次の金融商品を購入するために売却するわけなので差額の10万円が所得として認識されて申告、課税対象となります。

お客様もこれについては認識が薄い人が多く、なぜ外貨を円に戻していないのに課税されるのか?とよく質問を受けます。が、ここで大切なのは、外貨預金を違う金融商品に切り替える売買を行なっているという行為です。

例えば違う金融機関に移しても外貨預金同士ならば税金はかかりません。

外貨建預貯金の預入及び払出に係る為替差損益の取扱い|国税庁https://www.nta.go.jp/law/shitsugi/shotoku/02/39.htm

ただ、金融商品を購入するとなると差額が発生するので差益、差損が発生するとみなされますが、これが雑所得で総合課税となる認識はあまり一般的ではありません。

似たような金融商品に証券会社の外貨MMFがありますがこちらは証券投資の区分なので特定口座内で利息に相当する分配金、為替差損益は処理され、分離課税で申告不要です。

最後にインフレ率ですがこちらのサイトが便利です。https://ecodb.net/country/ZA/imf_inflation.html

世界経済のネタ帳によると南アフリカのインフレ率は約5%です。外貨預金の1年物金利は8%と書いてあるので実質的には3%となります。これに為替の交換手数料と為替の変動リスクを引き受けるわけなのでこれらも合わせてみた方が良いと思います。

一般的にインフレ率とは該当国の通貨の価値が現地ではこの率の分だけ減価しているので、理屈の上では翌年インフレ率分だけ通貨価値が減ります。勿論一国だけで動くわけではないので単純比較はできませんが、インフレ率が高い国通貨価値が現地では下がっているのが事実で、デフレ国は通貨価値が現地では上がっているので無視はできません。

もし、インフレ率が10%の国の外貨預金が8%つけているならば実質的にはマイナス2%となり、為替が下落するリスクが高いです。

まとめ

外貨の投資が日本の低金利を背景に拡大し、個人的にも資産の分散は大切だと思いますし、お客様にも話していますが、各商品の税制、インフレ率、為替手数料も考慮して投資をしないと思わぬ税金や為替リスクを負うことになることに注意が必要です。特に新興国投資は金利だけをみて投資をしないことです。

単純に金利だけで投資すると怖いのが、例えば南アの2007年の1レアルは17円程度、今は7円程度です。金利を合わせても本当に儲かったのか?の水準で、他の新興国も色々過去為替を見ると面白いです。

現地の人々が自国通貨を積極的に売却して米ドルやユーロを購入している事実も忘れてはなりません。