情報分野では大きな変化があることが書かれています。

- 情報

- 2000社が利用の独SAPのERPの旧版が2025年にサポート終了、更新需要盛り上がり

- IOT、AIがテーマ

この中で、余り私が詳しくみていなかったのですが、ドイツのSAP社のERPのサポート終了というのが気を引きました。

ERPって?

オービック社のホームページに詳しい解説がありました。 https://www.obic.co.jp/knowledge/erp_foundation/01.html

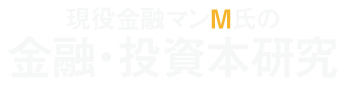

この中でERPについてはEnterprise Resources Planning の略であり、企業経営の基本となる資源要素(ヒト・モノ・カネ・情報)を適切に分配し有効活用する計画=考え方を意味します。現在では、「基幹系情報システム」を指すことが多く、企業の情報戦略に欠かせない重要な位置を占めています。

と書かれています。

メリットとしては情報の一元管理があり、企業の状況を正確かつタイムリーに把握し、経営戦略や戦術を決定する上で役に立つ情報を企業側が把握できるようにしています。

- すべての業務一式をカバーするオールインワンタイプの「全体最適型」

- 単独業務のみをソフト化し導入する「業務ソフト型」

- ある程度の業務単位(会計、販売、生産、総務、現場など)で導入し、追加・拡張していける「コンポーネント型」

- また、最近ではデータを自社で保有しない「クラウド型」も普及してきているようです。

企業活動は多岐に分かれるのでコンピュータで情報を一元管理できるのはとても役に立つ訳です。

国内ERP事情は?

マイナビニュースに詳しくありました。

2018年の国内ERPシェア2位は富士通、1位は? – IDCが調査 https://news.mynavi.jp/article/20190822-881500/

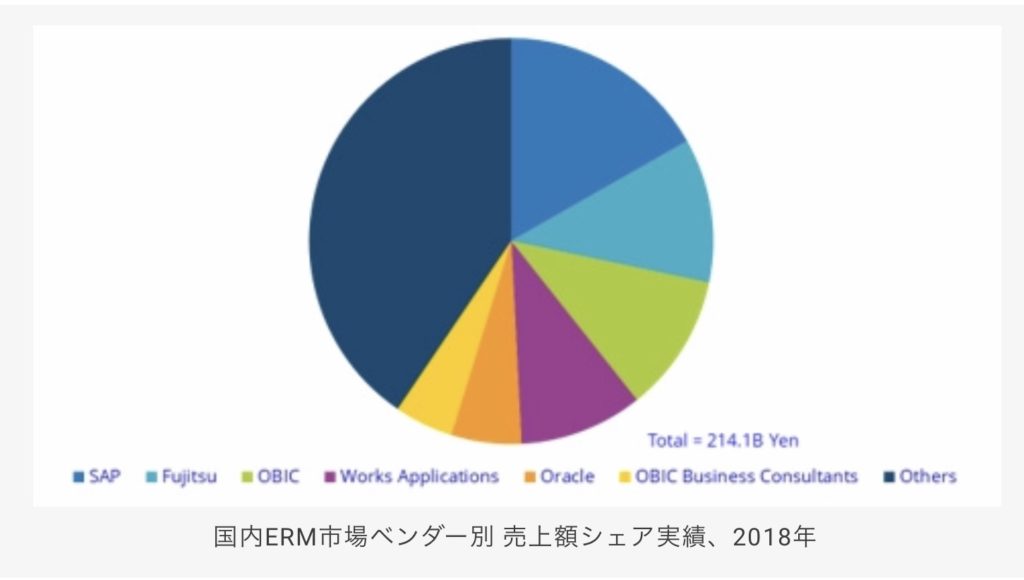

- 2018年の国内ERM市場は前年比3.0%増、市場規模(売上額)は2140億9700万円

- 2018年の同市場全体のシェア首位はSAP、2位は富士通、3位はオービック

- パブリッククラウド製品の成長率が前年比32.0%増

- 前年比成長率が高かったベンダーは大企業がオービック、中堅企業がオラクル、中小企業がオービック

だそうです。ここまでならなんだ2100億円程度のマーケットで、その中の大手の一角のサービス終了かぁで終わりそうですが、どうもそんな生易しい話ではないようです。

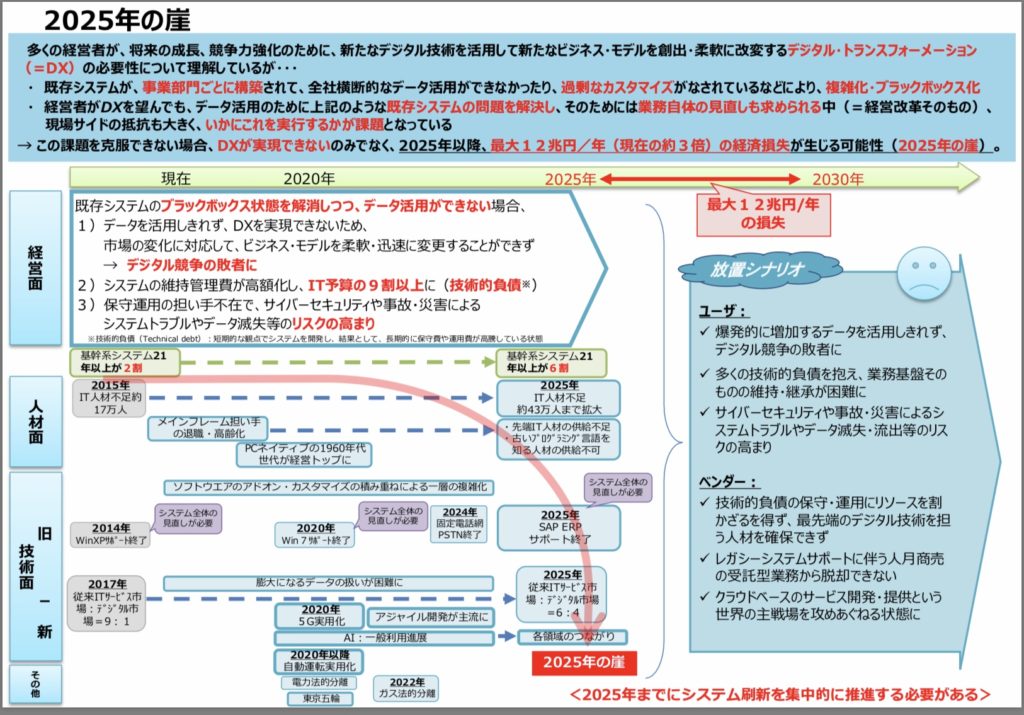

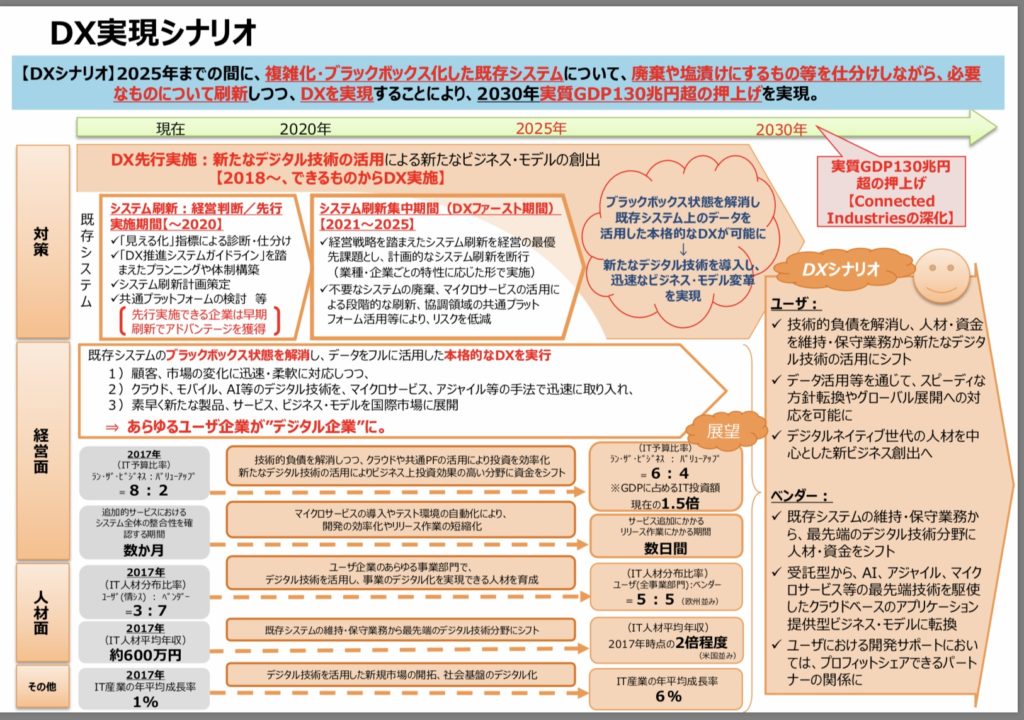

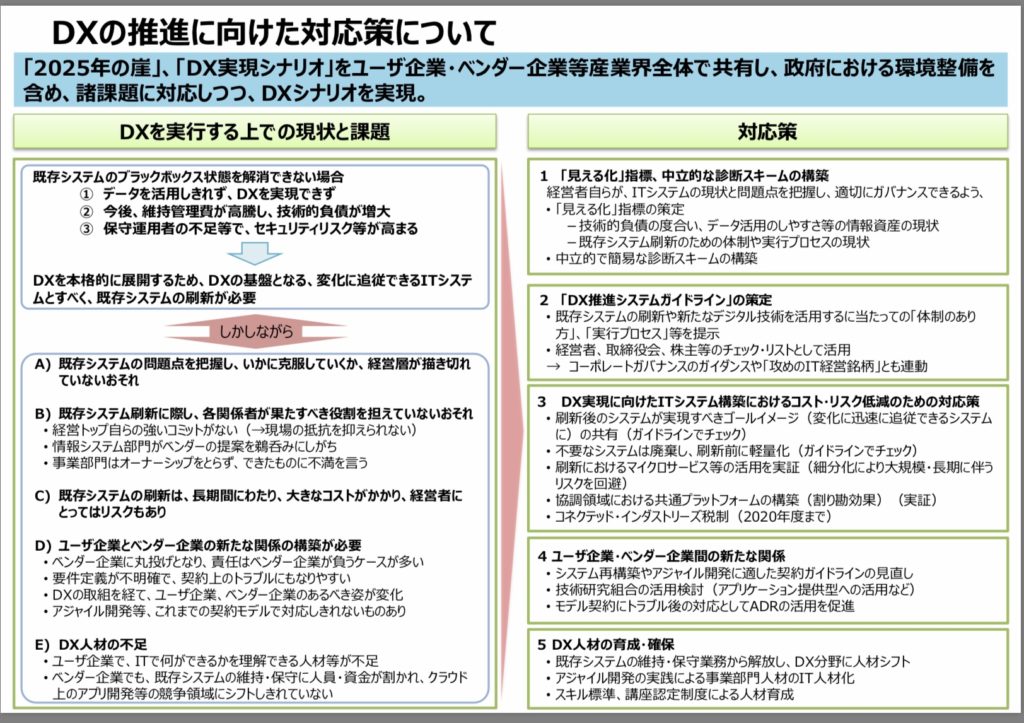

DXレポート ~ITシステム「2025年の崖」克服とDXの本格的な展開~ 経済産業省 https://www.meti.go.jp/shingikai/mono_info_service/digital_transformation/20180907_report.html

※DXとはデジタルトランスフォーメーションの意味でデジタルシフトと同義、世の中が徐々にデジタル化していく意味の総称だそうです。 https://ja.m.wikipedia.org/wiki/デジタルトランスフォーメーション

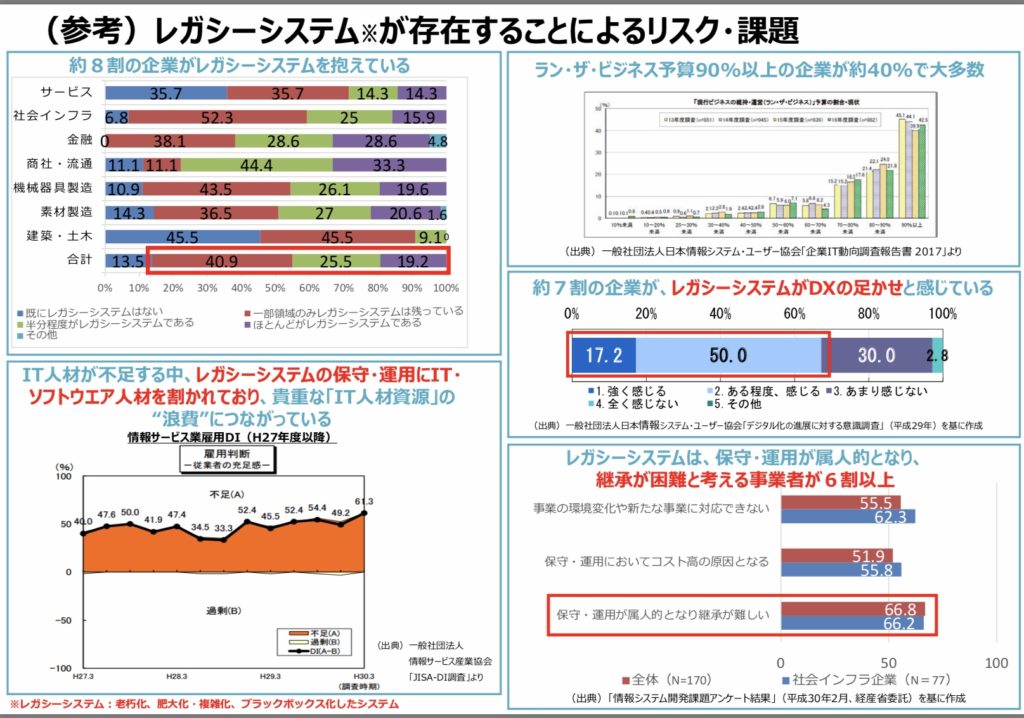

日本全体で2025年には年間12兆円の損失になると

経済産業省が警告しています

日本のGDPを130兆円押し上げるとも書いています

既存システムからどう新システムに移行するか

人材の不足なども解決しないといけないとしています

新システムに移行するのは大変なようです。

とてもわかりやすく解説していたサイトがあったのでご紹介しておきます。

2025年の崖”を要約。経済産業省のDXレポートの対策とは? Work×IT 2019年12月4日 https://workit.vaio.com/2025-no-gake/

そもそもデータが膨大になる為

あらゆるシステムを更新しないと

厳しい時代に入るのが2025年ごろだという事のようです

どんな銘柄が考えられるか

国内既存大手の株式

先ほどの国内シェアを見ます、ここではドイツSAP社以外に国内なら富士通、オービック、ワークスアプリケーションズ、オラクル、オービックビジネスコンサルタントが並んでいます。

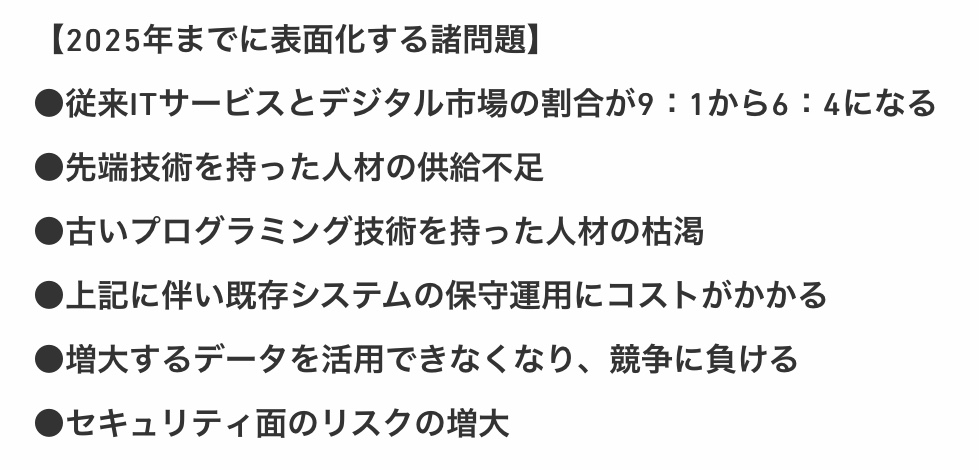

- 6702 富士通

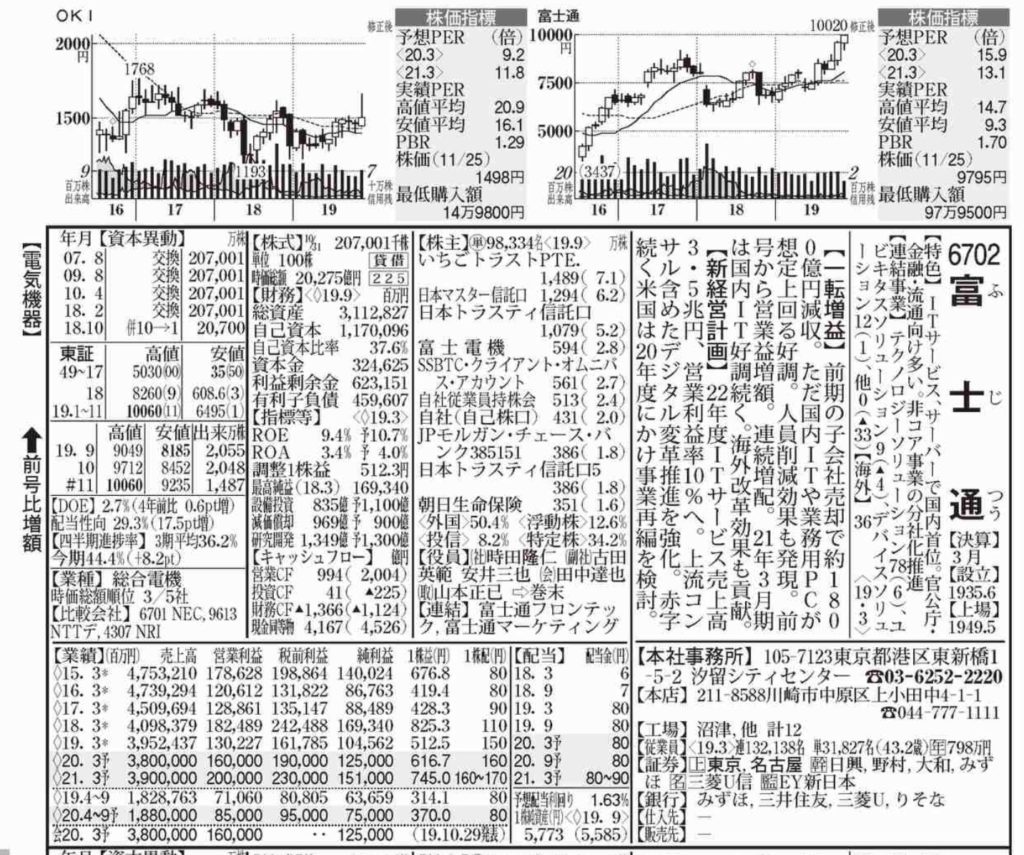

- 4684 オービック

- 4733 オービックビジネスコンサルタント

- 4716日本オラクル

ワークスアプリケーションズは残念ながら2011年にMBOにより上場廃止されているので買うことはできません。

ERP 年間ランキング 2019年 からの株式

ここを見ると以下の企業があります。

- 4478 free

- 4776サイボウズ

- 3983 オロ

ではこの7銘柄を四季報で見ていきます。

- 時価総額 20275億円

- 売上高伸率、前期実績2%減、今期予想4%減

- 営業利益伸率、前期実績29%減益、今期予想23%増益予想

- 配当利回り 1.63%

- PER 13.1

- PEG 前期〜今期〜来期予想平均値 減益は0カウント 3期平均16% 0.8倍

コメント

子会社売却で売上高は減っています、ただ、リストラ効果もあり、営業利益は回復傾向です。新経営計画通りに行けば更に増益が見込めるので面白いかもしれません。ただ、ERPだけという会社ではないので他の事業の状況も見ていく必要はあると思います。

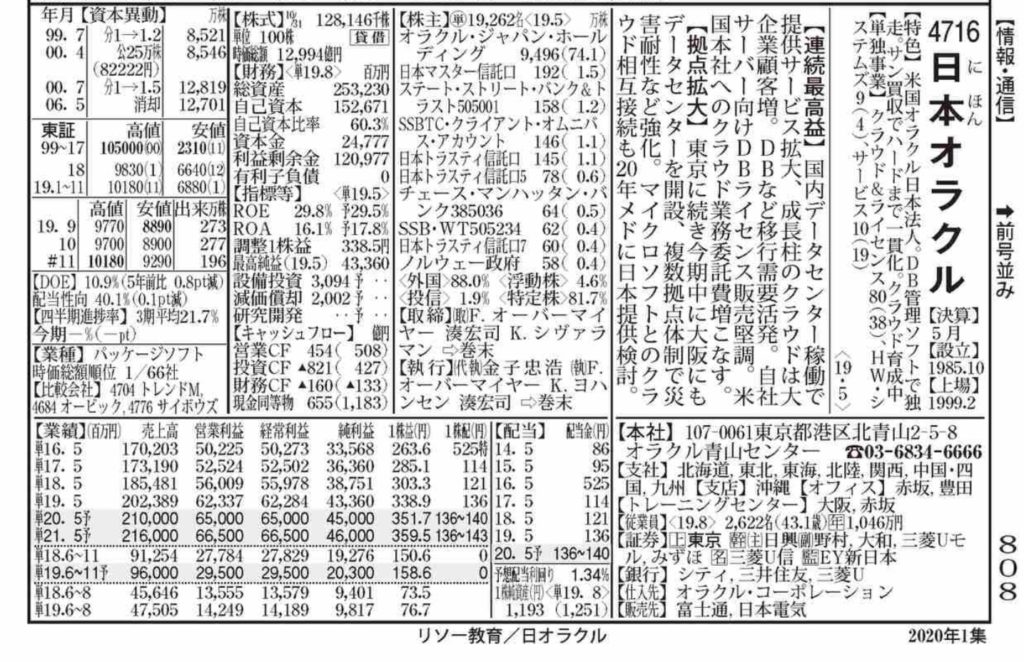

- 時価総額 14392億円

- 売上高伸率、前期実績10%増、今期予想8%増

- 営業利益伸率、前期実績17%増益、今期予想8%増益予想

- 配当利回り 0.97%

- PER 38.4倍

- PEG 前期〜今期〜来期予想平均値 減益は0カウント 3期平均10% 4倍程度

コメント

国内ERP大手です、業績、株価共に順調です。一方で時価総額から行けば大型株ですが、PEGで見れば4倍程度なのでやや高い印象を受けます、できれば2倍未満で購入したいので株価の調整や営業利益の増加の伸びペースの加速を期待したいところです。

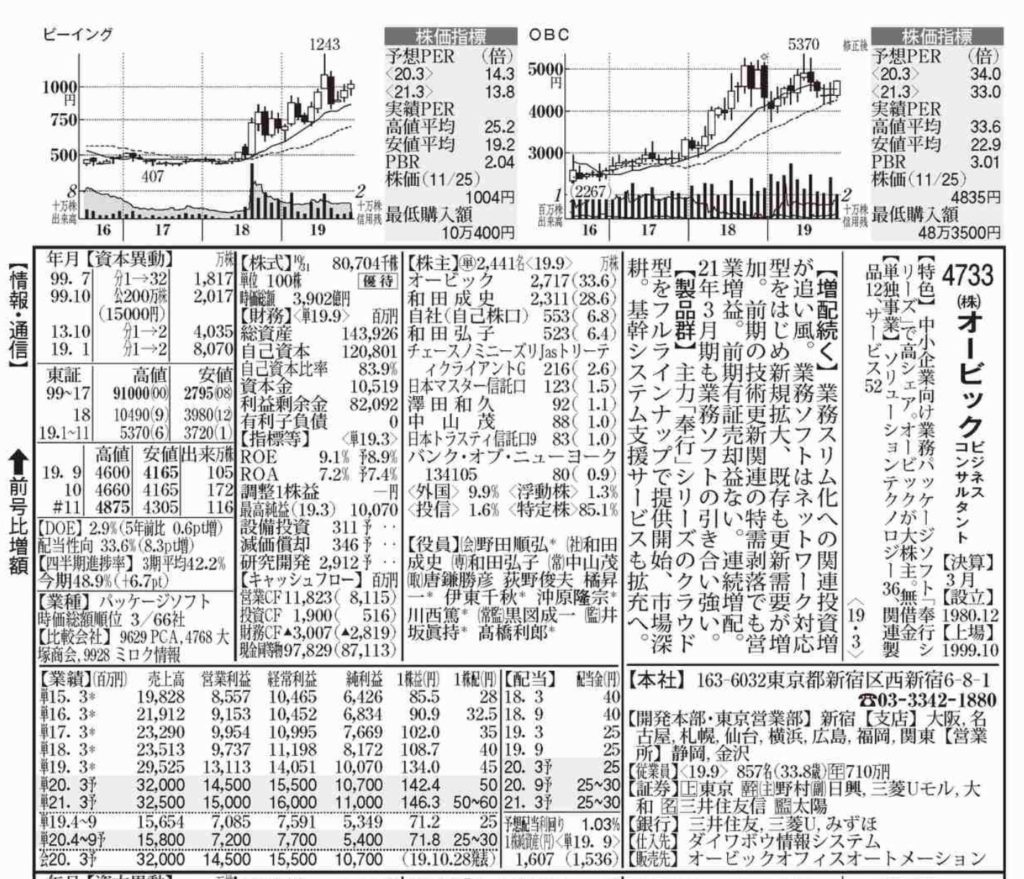

- 時価総額 3902億円

- 売上高伸率、前期実績25%増、今期予想8%増

- 営業利益伸率、前期実績35%増益、今期予想10%増益予想

- 配当利回り 1.03%

- PER 33倍

- PEG 前期〜今期〜来期予想平均値 減益は0カウント 3期平均16% 2倍程度

コメント

妥当かな?と思いました。同じグループで今後も伸びる業種だと思います、ただPEGが2倍なのと、直近の伸び率が売上、営業利益でやや鈍化しているので、もう少し加速してから出動してもいいように思えます。

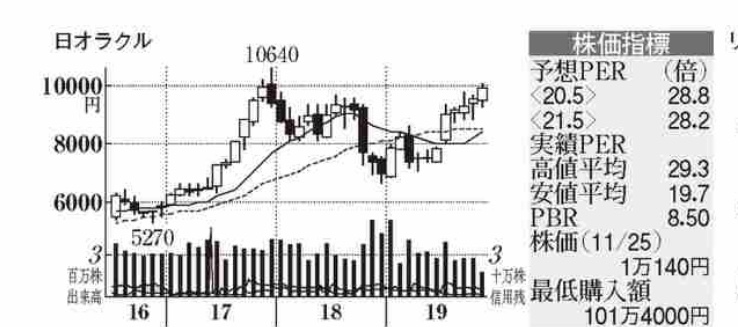

- 時価総額 12994億円

- 売上高伸率、前期実績9%増、今期予想4%増

- 営業利益伸率、前期実績11%増益、今期予想4%増益予想

- 配当利回り 1.34%

- PER 28.2倍

- PEG 前期〜今期〜来期予想平均値 減益は0カウント 3期平均6% 5倍程度

コメント

ちょっと高いかもですね、確かにマイクロソフトとの提携の話もあり、クラウド企業なので話題目白押しなのですが、売上や利益の伸びがやや少ないように思えます。一方でPERがそれにしては期待先行で高いようにも思えます。

4478フリーはIPOしたてなので四季報に掲載がない為やさしいIPO株の始め方のサイトから業績を引っ張ります。 https://www.ipokiso.com/company/2019/freee.html

赤字企業なので利益を活用する指標は使えません、売上は順調に拡大してます、ただ、時価総額は1月14日時点で1500億円程度、株価3295円です。

有望企業ではあるのですが、ちょっと高すぎるかもしれません。

赤字企業を見る際に時価総額が売上高の何倍あるかを示すPSRという指標があります

すごくアバウトな指標で、売上高以下が良くて、0.5倍以下なら割安、20倍以上は割高と言われています。それでいくと下手をすると30倍近くになるのでもう少し売上規模が追いついてくるのを待ちたい所です。

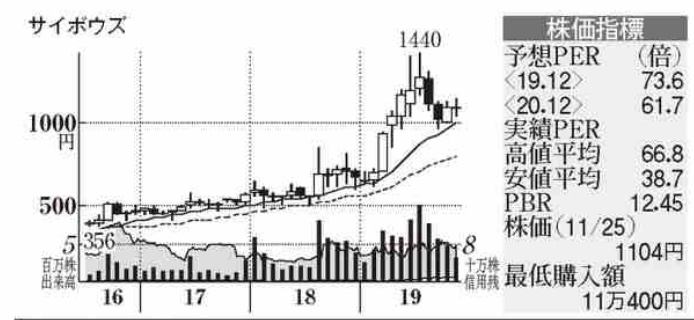

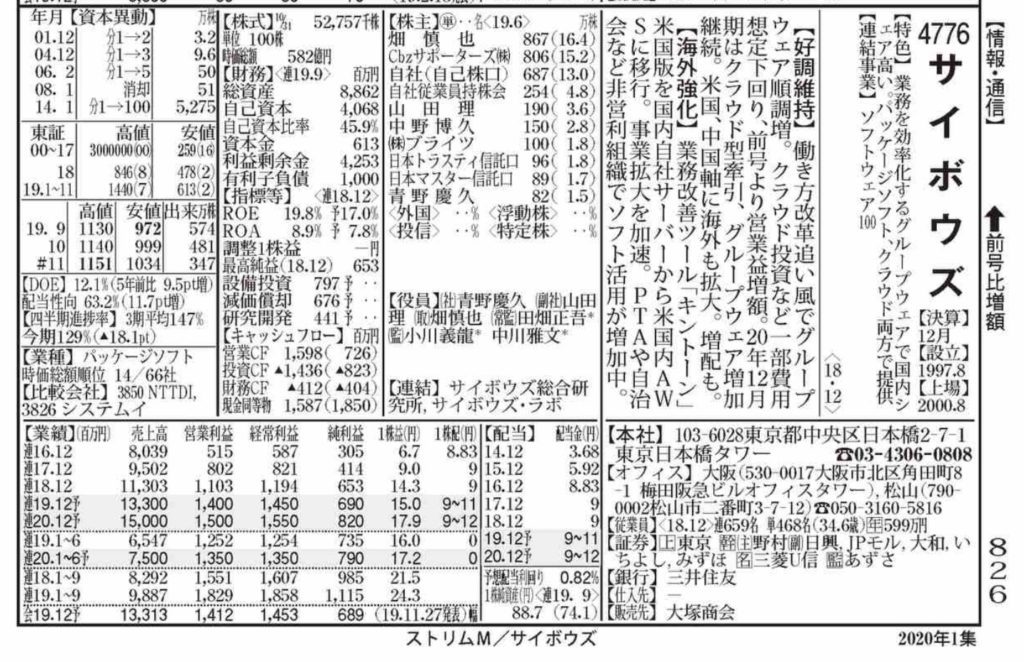

- 時価総額 582億円

- 売上高伸率、前期実績19%増、今期予想18%増

- 営業利益伸率、前期実績38%増益、今期予想27%増益予想

- 配当利回り 0.82%

- PER 61.7

- PEG 前期〜今期〜来期予想平均値 減益は0カウント 3期平均24% 2.6倍

コメント

働き方改革、クラウド、海外など株式投資で好まれるキーワードが多い会社です。業績も順調に伸びています。ただ、ここもPEG2.6倍は評価が分かれるところだと思います。先行投資の部分もあるので今の利益ばかり見ては行けませんし、売上が伸びているので決して悪くはないのですが、こちらも業績の推移を見守りながら株価下落を待った方が良いように思えます。

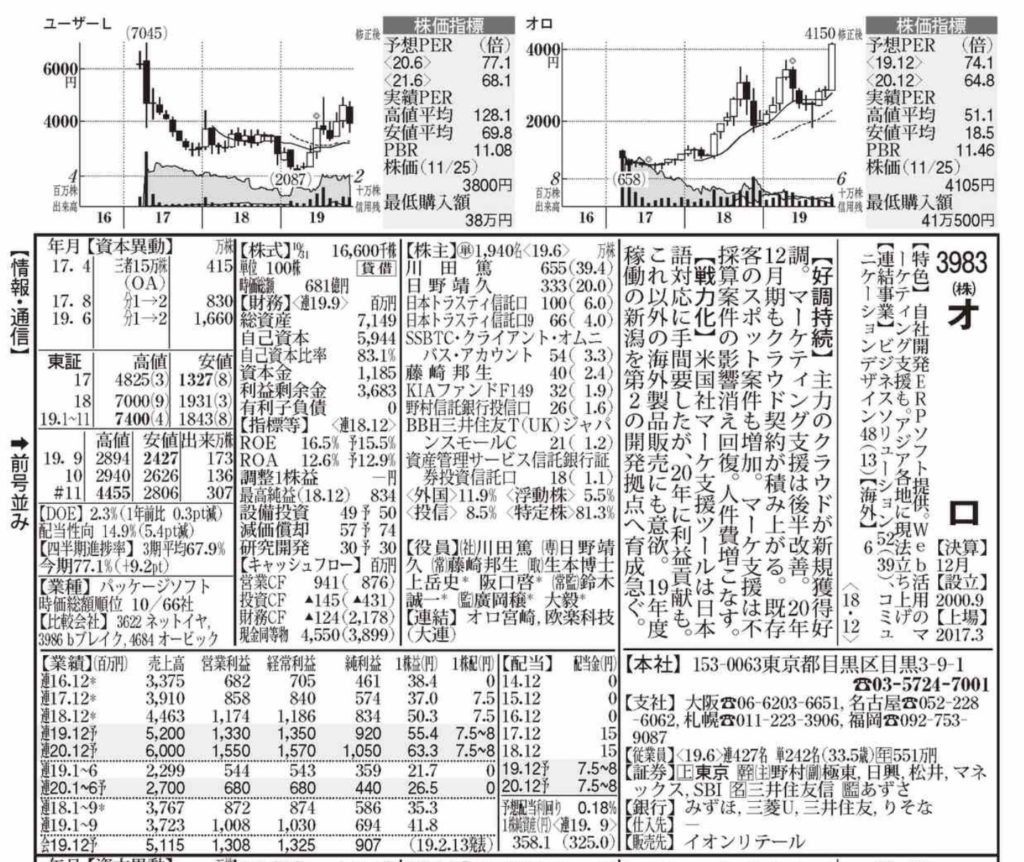

- 時価総額 681億円

- 売上高伸率、前期実績14%増、今期予想17%増

- 営業利益伸率、前期実績36%増益、今期予想13%増益予想

- 配当利回り 0.18%

- PER 64.8

- PEG 前期〜今期〜来期予想平均値 減益は0カウント 3期平均 22% 3倍程度

コメント

ERPが主力の小型株です、面白い内容です。業績も問題無いです。あとは株価ですがここもややPERやPEGが高めです、株式投資として買うにはもう少し営業利益の伸びやPER低下が欲しいと思ってしまいました。

まとめ

情報と言っても多岐に分かれるので今回はERP分野に絞って取り上げました。

情報分野の景気は良く、今回取り上げた会社も増収基調な会社が多いです。また、ERPが5G対応やIoT対応で今後のクラウド化するので今後も大きく伸びると思われます。

一方で株式投資としてみるとやや買われ過ぎ感もあります、ERP大手や手がけている会社を見ると期待がすでにかなり株価に織り込まれており、今後更なる利益成長が無いと厳しいように思えました。

ただ、いろいろな分野を手がける大手企業ですが、富士通だけは割安に思えました。昨年までの減益を今期以降払拭できれば更に成長する可能性がありそうです。

業種としての景気の良さと株式の割安、割高の指標が中々合わない難しさを感じました。